IRS thường có 10 năm - kể từ ngày định mức thuế của bạn - để truy thu thuế và các tiền phạt và tiền lãi liên quan từ bạn. Khoảng thời gian này được gọi là Ngày hết hạn quy chế để truy thu thuế (CSED).

Tài khoản của bạn có thể bao gồm nhiều định mức thuế, mỗi định mức có CSED riêng. Ví dụ có thể bao gồm:

- Số tiền thuế ban đầu bạn nợ khi nộp tờ khai thuế liên bang

- Các khoản thuế bổ sung mà bạn nợ khi bạn điều chỉnh tờ khai

- Nợ thuế từ Tờ khai thay thế

- Thuế bổ sung mà chúng tôi thấy là bạn nợ do kiểm xét

- Số tiền phạt dân sự

- Một số hình phạt và tiền lãi nhất định

Có nhiều luật ảnh hưởng đến CSED. Nhiều hoạt động hoặc tình huống có thể làm thay thời hạn truy thu. Xem Ví dụ về các tình huống cộng thêm vào Ngày hết hạn 10 năm.

Làm thế nào để biết được CSED áp dụng cho bạn

Khi chúng tôi định mức khoản nợ thuế trên tài khoản của bạn, chúng tôi gửi cho bạn một thông báo hoặc thư. Thông báo hoặc thư sẽ cho bạn biết về các khoản thuế, bất kỳ khoản phạt và tiền lãi nào, lý do tính phí và các bước tiếp theo.

Để biết thêm thông tin, hãy xem Am hiểu Thông báo hoặc Thư của IRS gửi cho bạn.

Làm thế nào để tìm được CSED

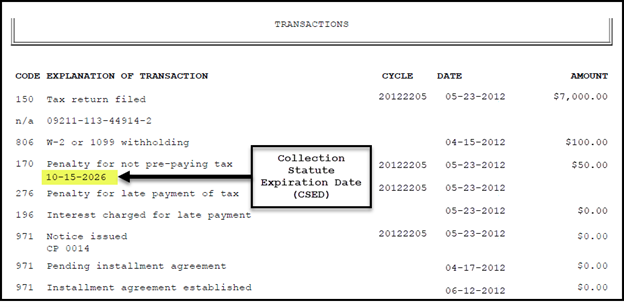

Bạn có thể tìm thấy CSED trong bản ghi tài khoản của mình.

- Lấy bản ghi của bạn trực tuyến hay bằng thư bằng một trong các cách sau:

- Đăng nhập hoặc tạo Tài khoản trực tuyến của bạn.

- Hoàn tất Mẫu 4506-T, Yêu cầu Bản ghi của Tờ khai thuế (tiếng Anh). Có hiệu lực từ ngày 1 tháng 7, 2019, các bên yêu cầu thứ ba không được yêu cầu bản ghi bằng mẫu này.

- Gọi số điện thoại tự động của chúng tôi tại 800-908-9946.

- Trên bản ghi tài khoản của bạn:

- Hãy nhìn vào phần Transaction (Giao dịch) của bản ghi. Xem Mẫu Bản ghi tài khoản của IRS: Phần giao dịch.

- Tìm mã giao dịch 3 chữ số của IRS với một ngày bên dưới nó. Thông thường, ngày này là CSED cộng với bất cứ ngày nào chúng tôi thêm vào theo luật định. Nhiều sự kiện có thể tác động đến CSED. Bạn có thể liên lạc với chúng tôi để xác minh ngày cuối cùng chúng tôi có thể truy thu một khoản nợ thuế cho một thời hạn thuế cụ thể.

- Để lấy CSED của bạn hoặc nếu bạn có thắc mắc về độ chính xác của nó như hiển thị trên bản ghi của bạn, bạn cũng có thể liên hệ với chúng tôi tại:

- 800-829-1040 (cá nhân)

- 800-829-4933 (doanh nghiệp)

- Số điện thoại trong thông báo gần đây nhất mà bạn có thể đã nhận

Nếu bạn bất đồng với một hoặc nhiều CSED hiển thị trên bản ghi tài khoản của bạn hoặc những gì chúng tôi đã nêu với bạn, hãy liên hệ với chúng tôi để chúng tôi có thể giải thích cách tính nó.

Nếu bạn không nghĩ rằng chúng tôi đã tính CSED của bạn chính xác, hãy yêu cầu sự giúp đỡ từ Dịch vụ Biện hộ Người đóng thuế (TAS). Hãy đệ trình Mẫu 911, Yêu cầu hỗ Trợ của Dịch vụ Biện hộ Người đóng thuế (tiếng Anh) PDF đã hoàn tất.

Bản ghi Tài khoản IRS mẫu: Phần giao dịch

Ghi chú: Bản ghi này là hư cấu. Nó tuân thủ theo luật pháp yêu cầu chúng tôi giữ bí mật tờ khai và thông tin tờ khai của người đóng thuế (IRC 6103).

Thời gian truy thu có thể được đình chỉ hoặc kéo dài

Đình chỉ và kéo dài thời gian truy thu đều trì hoãn CSED.

Một số sự kiện có thể đình chỉ hoặc kéo dài CSED 10 năm. Khi luật pháp nghiêm cấm chúng tôi truy thu thuế, thời gian truy thu thuế của CSED nói chung bị đình chỉ, có nghĩa là thời gian chúng tôi có thể truy thu thuế tạm dừng.

Ngược lại, khi luật pháp cho phép chúng tôi cộng thời gian vào 10 năm truy thu, CSED được kéo dài, có nghĩa là chúng tôi có thể tiếp tục truy thu thuế.

Ví dụ về các Tình huống thêm vào Ngày hết hạn 10 năm

Một số tình huống có thể đình chỉ hoặc kéo dài CSED.

Yêu cầu một Thỏa thuận trả góp

- Trong khi chúng tôi xem xét yêu cầu của bạn, nó sẽ tạm dừng CSED.

- Nếu sau này bạn rút hoặc chúng tôi từ chối thoả thuận trả góp hoặc đề nghị chấm dứt thỏa thuận, theo luật định, nó sẽ kéo dài CSED 30 ngày.

- Nếu bạn kháng cáo quyết định này, CSED được đình chỉ trong quá trình kháng cáo.

Nộp đơn xin Phá sản

- Kể từ ngày bạn kiến nghị, cho đến khi tòa giả trừ, bác bỏ hoặc khóa việc phá sản, nó đình chỉ CSED.

- Nó kéo dài CSED thêm 6 tháng nữa khi kết thúc phá sản.

Nộp đơn xin Đề nghị được thỏa hiệp (OIC)

- Trong khi chúng tôi xem xét đơn OIC của bạn, nó đình chỉ CSED.

- Nếu chúng tôi từ chối, nó sẽ đình chỉ CSED thêm 30 ngày nữa.

- Nếu bạn kháng cáo việc từ chối, nó sẽ đình chỉ CSED cho đến khi việc kháng cáo kết thúc.

Yêu cầu xét xử Thủ tục truy thu hợp pháp

- Khi chúng tôi nhận được yêu cầu của bạn cho đến khi bạn rút hoặc là chúng tôi ra quyết định cuối cùng, bao gồm thời gian bạn kháng cáo, nó đình chỉ CSED.

- Nếu bạn nhận được quyết định cuối cùng và CSED của bạn chưa đầy 90 ngày, thì theo luật, nó sẽ kéo dài CSED tới 90 ngày sau quyết định cuối cùng của chúng tôi.

Nộp đơn xin Miễn giảm cho vợ/chồng vô can

- Nó đình chỉ CSED cho đến khi bạn: 1) nộp đơn xin khước từ. Xem Miễn giảm thuế cho vợ/chồng (tiếng Anh) hoặc 2) thời hạn 90 ngày của bạn để nộp đơn lên tòa án thuế hết hiệu lực, tùy theo thời điểm nào đến trước.

- Nếu bạn có kiến nghị đến Tòa án thuế, nó đình chỉ CSED cho đến khi Toà án đưa ra quyết định cuối cùng.

- Trong cả hai trường hợp, nó kéo dài CSED thêm 60 ngày nữa.

- Yêu cầu của bạn không kéo dài CSED cho vợ/chồng của bạn.

Trong Khu chiến đấu

Khi bạn vào vùng tác chiến (tiếng Anh) cho đến khi bạn rời khỏi, cộng thêm 180 ngày. Xem phần Gia hạn các ngày đáo hạn —Dịch vụ Vùng chiến đấu, Q12 (tiếng Anh), nó đình chỉ CSED.

Trong quân đội trong một số dịch vụ

Trong thời gian phục vụ quân sự, cộng thêm 270 ngày nữa kể từ khi quân đội thông báo cho chúng tôi, CSED được đình chỉ. Xem Đạo luật Miễn giảm dân sự năm 2003 (SCRA) (tiếng Anh). Xem 50 U.S.C.A Đoạn 4000 (tiếng Anh) (trước đây được trích dẫn là 50 App. USCA 573, trong Đạo luật Miễn giảm dân sự cho Binh lính và Thủy thủ năm 1940.)

Sống ngoài Hoa Kỳ

- Nếu bạn sống ở bên ngoài nước Hoa Kỳ liên tục trong 6 tháng hoặc nhiều hơn, thông thường nó sẽ đình chỉ CSED vào thời điểm này.

- CSED có thể được kéo dài ít nhất 6 tháng khi bạn trở về Hoa Kỳ.

Tờ khai thay thế

Nếu bạn không nộp tờ khai thuế thu nhập hoặc nộp tờ khai một cách gian lận, chúng tôi có thể nộp cho bạn một Tờ khai thay thế và định mức thuế. Nếu bạn không phản hồi khi chúng tôi thông báo cho bạn về nợ thuế nuế Tòa án thuế xác nhận, chúng tôi sẽ định mức thuế. Khi chúng tôi định mức thuế, thời gian truy thu 10 năm bắt đầu (cộng thêm bất kỳ thời gian nào được ghi trong phần Thêm vào Ngày hết hạn 10 năm) mà chúng tôi có thể truy thu thuế.

Nếu sau này bạn nộp tờ khai và chúng tôi chấp nhận nó, và tờ khai của bạn có:

- Ít thuế hơn so với những gì trên Tờ khai thay thế, chúng tôi có thể giảm hoặc đảo ngược nợ thuế của bạn, nhưng CSED vẫn giữ nguyên.

- Nhiều thuế hơn so với những gì trên Tờ khai thay thế, chúng tôi sẽ định mức phần tăng thêm của nợ thuế. CSED ban đầu vẫn giữ nguyên, tuy nhiên, một CSED mới được thiết lập cho khoản nợ thuế bổ sung.

Áp thuế

Thông thường chúng tôi không áp thuế (tiếng Anh) (tịch thu tài sản của bạn) trong thời gian đình chỉ CSED, nhưng có một số ngoại lệ. Nếu chúng tôi áp thuế trên thu nhập tương lai của bạn trước khi CSED hết hạn, chúng tôi có thể tiếp tục nhận các khoản thanh toán từ việc áp thuế đó.

Nếu bạn trả nợ thuế sau khi CSED hết hạn, bạn có thể yêu cầu hoàn lại bất kỳ khoản tiền nào mà bạn đã trả thừa sau CSED nhưng trước Ngày hết hạn quy chế để được hoàn thuế. Chúng tôi cũng có thể thông báo cho bạn bằng thư về các khoản thanh toán bạn đã thực hiện ngoài thời gian truy thu.

Ngày hết hạn quy chế

CSED là 1 trong 3 thời hạn quy chế. Những cái khác là Thời gian IRS có thể định mức thuế và Thời gian bạn có thể yêu cầu tín thuế hoặc hoàn thuế.

Một thời hạn quy chế là khoảng thời gian do luật quy định thời gian IRS có thể xem xét, phân tích và giải quyết các vấn đề liên quan đến thuế của bạn. Khi hết thời hạn pháp định đã hết, chúng tôi không còn có thể định mức hoặc truy thu thêm thuế hoặc cho phép bạn yêu cầu hoàn thuế.

)

hoặc https:// có nghĩa là bạn đã kết nối an toàn với trang web .gov. Chỉ chia sẻ thông tin nhạy cảm trên các trang web chính thức, an toàn.

)

hoặc https:// có nghĩa là bạn đã kết nối an toàn với trang web .gov. Chỉ chia sẻ thông tin nhạy cảm trên các trang web chính thức, an toàn.